摘要: 随着智能手机和个人电脑市场行情的回暖,说明行业内库存调整已经接近尾声。台积电认为 2024年将是非常稳健的一年,公司也将在该年度实现更健康的增长。从中长期来看,随着高性能计算(HPC)应用芯片需求强劲以及5G、电动车等芯片用量提升,未来3年公司营收CAGR仍将维持在15%-20%之间的增长预期。

作为全球规模最大的晶圆代工企业,台积电的业绩表现情况一直以来就是半导体行业发展的风向标。

业绩环比止跌回升,Q3产能利用率及ASP不断提高

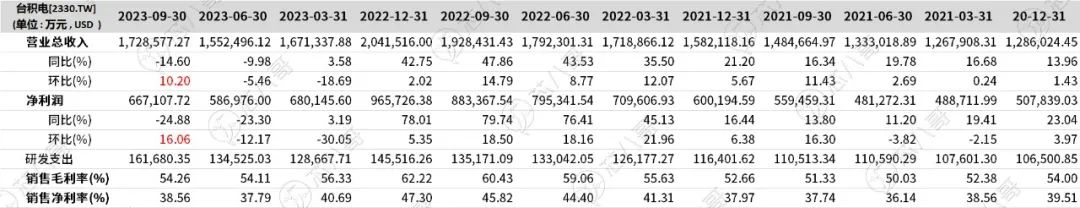

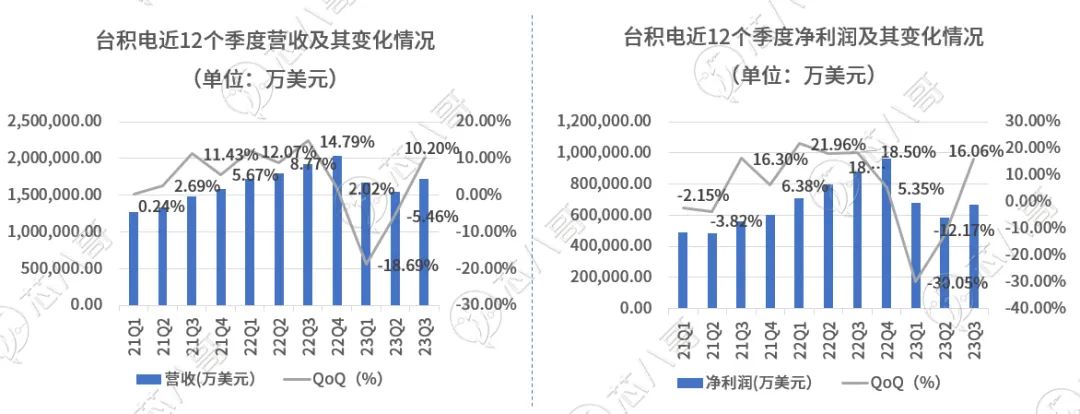

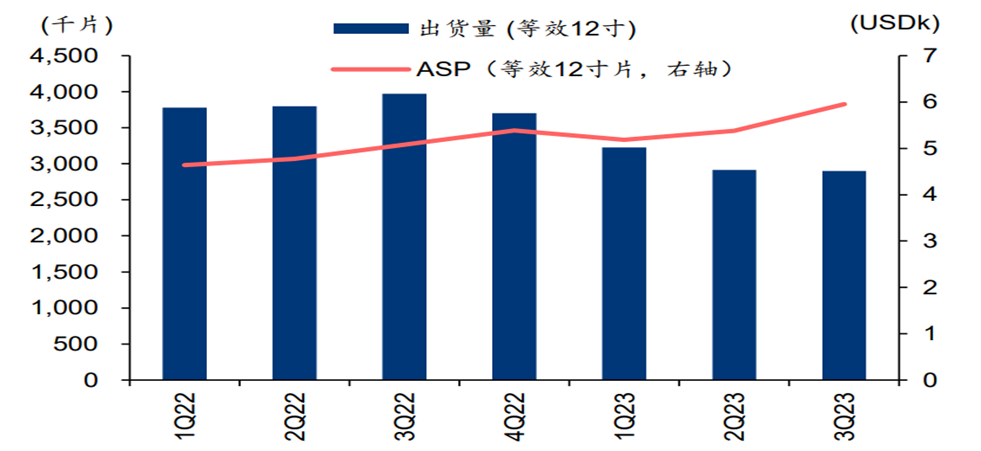

2023年上半年,受半导体下行周期的影响,下游客户在不断降价去库存的同时,也减少了在台积电的订单量,导致台积电的晶圆代工业务在上半年量价齐跌。而表现在财务上,台积电2023年Q1和Q2的营收分别环比降幅为18.69%和5.46%,而净利润跌幅更甚,环比下降幅度分别达到了30.05%和12.17%。 台积电近12个季度业绩情况(单位:美元) 资料来源:wind 时间转眼来到了Q4,台积电Q3的业绩也已经披露完毕。根据其披露的数据,台积电在2023年Q3实现营收为172.86亿美元,环比增长10.2%,同比下降14.6%,略超此前预期(167亿美元);实现净利润为66.71亿美元,环比增长16.6%,同比下降24.88%,结束了此前连续两个季度营收及净利润环比下滑的不利局面。 台积电近12个季度业绩演变情况 资料来源:wind 产能方面,目前台积电年产能约为1530万片12英寸等效晶圆,在2023年Q1季度,台积电的整体产能利用率仅为75%左右,而受益于Q3传统消费电子旺季的带动,台积电的整体产能利用率已经上升到80%左右。虽然Q3季度台积电的12英寸晶圆出货量为290.2万片,在同比环比数据上都有所下滑,但得益于3nm的量产,台积电在平均单片晶圆收入(等效12寸)上环比上升了10.7%,达到5955美元/片的历史新高。 晶圆出货量及 ASP 情况 资料来源:台积电

3nm供不应求营收占比已达6%,5nm受英伟达AI带动环比增长明显

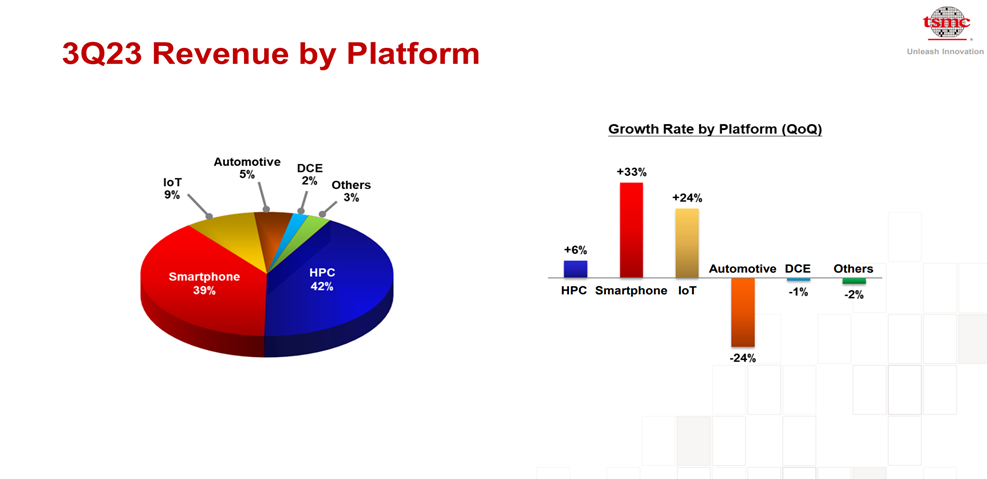

依据客户生产芯片适用的终端市场不同,台积电划分了高性能计算(HPC)、智能手机、物联网(IoT)、汽车、DCE(数字消费电子)五个主要平台。 在2023Q3收入结构中,台积电HPC收入环比增长 6%,占比 42%;智能手机收入环比增长 33%,占比为 39%;IoT 收入环比增长24%,占比 9%;汽车收入环比下降24%,占比 5%;DCE(数字消费电子)收入环比下降1%,占比 2%。 台积电 FY23Q3 分下游收入占比 资料来源:台积电

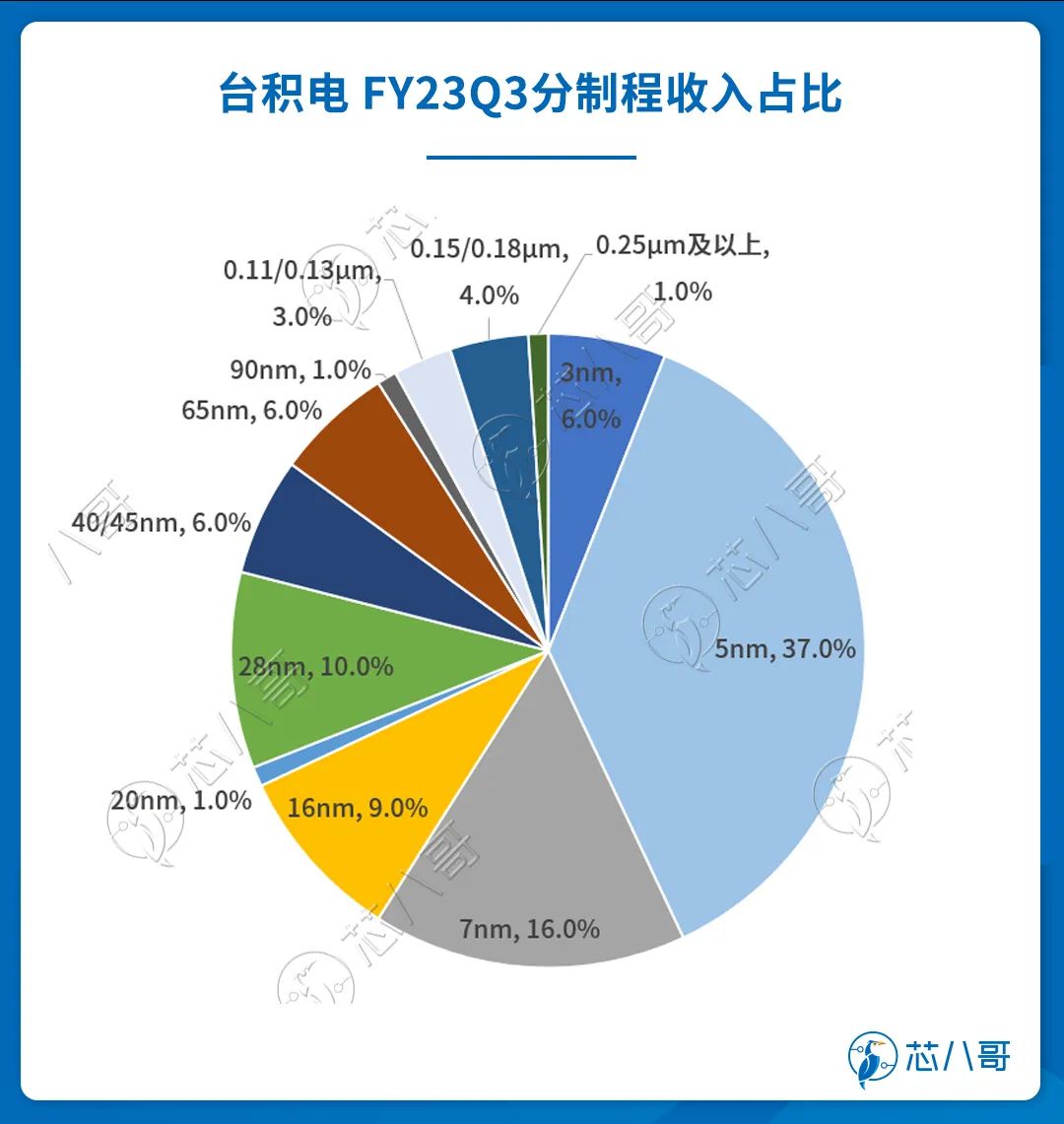

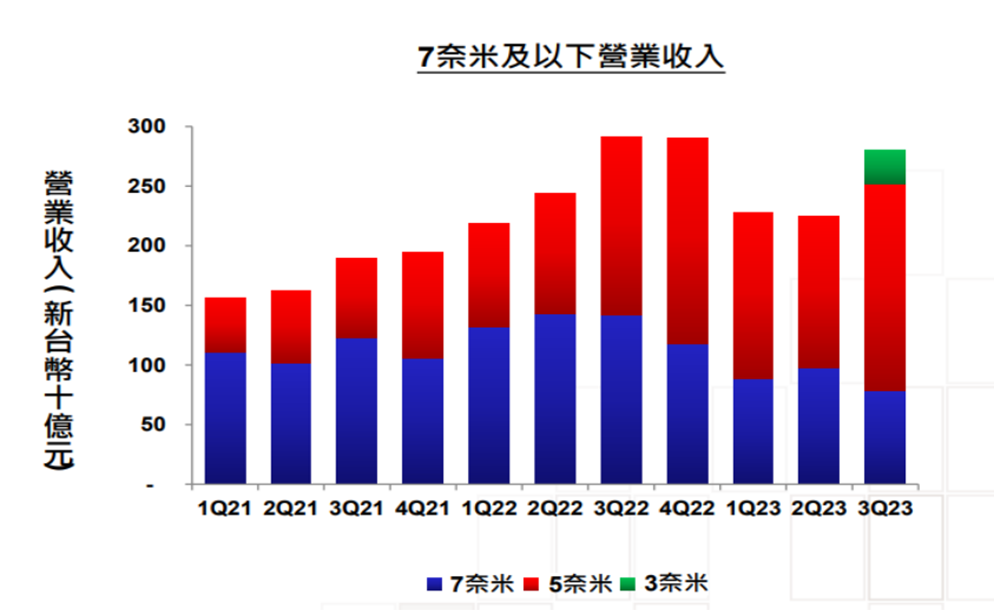

具体来看,HPC业务方面,台积电的HPC产品主要包含个人计算机中央处理器(CPU)、绘图处理器(GPU)、现场可编程门阵列(FPGA)、服务器处理器、加速器、高速网络芯片等,广泛应用于当前及未来的5G/6G通讯基础设备、人工智能(AI)、云端(Cloud)和企业数据中心(Data center)等对计算性能要求较高的领域。在社会数字化及智能化发展趋势下,台积电认为HPC依然是公司最强大的部门,并将成为公司未来多年收入增长的主要贡献者;而在智能手机业务方面,台积电表示,智能手机的需求从大约14亿台急剧下降到现在的大约11亿台,虽然现在已经看到智能手机需求出现企稳回暖的初步信号,但在未来2-3年,智能手机增速仍低于企业平均水平。 汽车业务方面,台积电指出,过去三年汽车需求非常强劲,不过从2023 年下半年开始,汽车已经进入库存调整模式。尽管如此,随着车载功能也越发丰富,汽车出货将持续提升,公司仍然看好2024 年汽车需求将再次大幅增长;AI业务方面,台积电表示目前AI需求保持强劲,已看到AI PC和AI手机等边缘侧AI的需求增长。此外,台积电还指出终端中的AI芯片较传统芯片面积有约5%(Mid-single-digit)的增加,未来该比例很有可能会持续增加。为了满足AI客户的需求,目前台积电正积极推进先进封装产能扩充,维持将在 2024 年把 CoWoS 产能翻倍的计划,且2025年公司还将持续扩产。 分工艺制程来看,台积电3Q23收入结构中,3nm 首次贡献收入,占比达 6%;5nm 的收入占比从2Q23的30%提升至 37%;7nm 收入占比从Q2的23%下滑至 16%,7nm 及以下为先进制程收入贡献合计达 59%,环比上升 6%,同比上升 5%。 资料来源:台积电 台积电指出,7纳米的产能及收入同比大幅下降主要是由于智能手机需求下降以及一个主要客户推迟了产品发布推出所致,但公司有信心用来自RF连接和其他应用的额外需求来弥补公司的7nm产能,并在未来几年恢复到健康的利用率水平;5nm方面,台积电5nm工艺可以提供更高的集成度和更小的尺寸,同时还具有更好的能效表现和更低的能耗。受益于手机、笔记本等消费电子的回暖以及服务器等高性能领域需求的增长,台积电5nm制程在Q3季度迎来了大幅增长;3nm方面,台积电3nm已经在Q3投入量产,在当季已为台积电贡献了6%的营收。在智能手机和HPC的需求支撑以及更多客户导入下,台积电预计N3 将在2024年贡献更高比例的营收占比;2nm方面,台积电表示N2节点研发进展顺利,有望在2025年实现量产。 台积电 FY23Q3 7nm 及以下收入(新台币十亿元) 资料来源:台积电

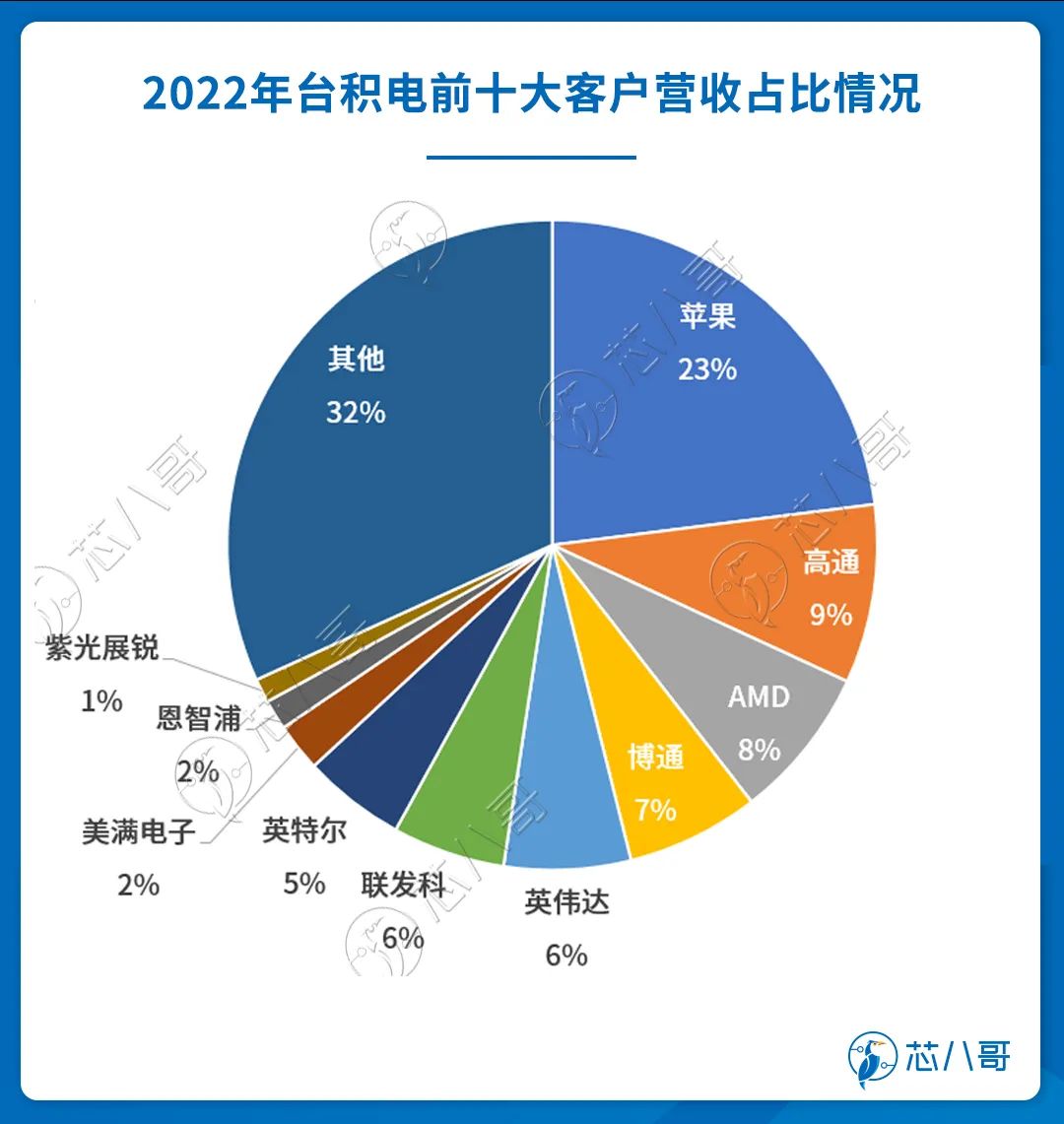

按客户的贡献度来看,作为全球晶圆代工龙头,台积电能为来自北美、中国、亚太、欧洲、日本500多个客户生产12000多种不同的产品。其中,北美一直以来就是台积电的主要市场,拥有苹果、高通、AMD、博通、NVIDIA、英特尔、Marvell等核心客户,占公司营收的比例接近70%。 具体来看,苹果作为台积电第一大客户,自2014年为其代工iPhone6系列20nm的A8处理器以来,双方一直维持着紧密合作的关系,并且从12nm开始,苹果每年均是第一个采用台积电最先进制程的客户。在2022年,苹果在台积电的营收中贡献比例已经达到23%。2023年9月,苹果发布iphone 15系列产品,其中iPhone 15 Pro采用台积电3nm制程工艺,得益于苹果新品的快速出货,目前台积电3nm制程的营收在总营收当中的占比已达6%;高通作为小米、OPPO、ViVO等安卓厂商高端手机SoC的主要供应商,2022年在台积电营收中占比为8.9%。在2023骁龙技术峰会,高通发布了第三代骁龙8移动平台,采用台积电4nm工艺。随着全新一代处理器问世,智能手机也迎来更新潮,有望带动台积电先进制程出货量的增加;此外,英伟达作为全球AI芯片龙头企业,在台积电2022年的营收占比约为6.3%。随着2023年ChatGPT带来的全球生成式AI浪潮的兴起,英伟达5nm的H100等 GPU产品供不应求,尤其在Q3季度,英伟达H100 在台积电的5nm制程占比中已达37%,相比Q2增长了7个百分点。 资料来源:ExploreSemis

库存已经接近健康水平,预期2024年能够实现业绩稳健增长

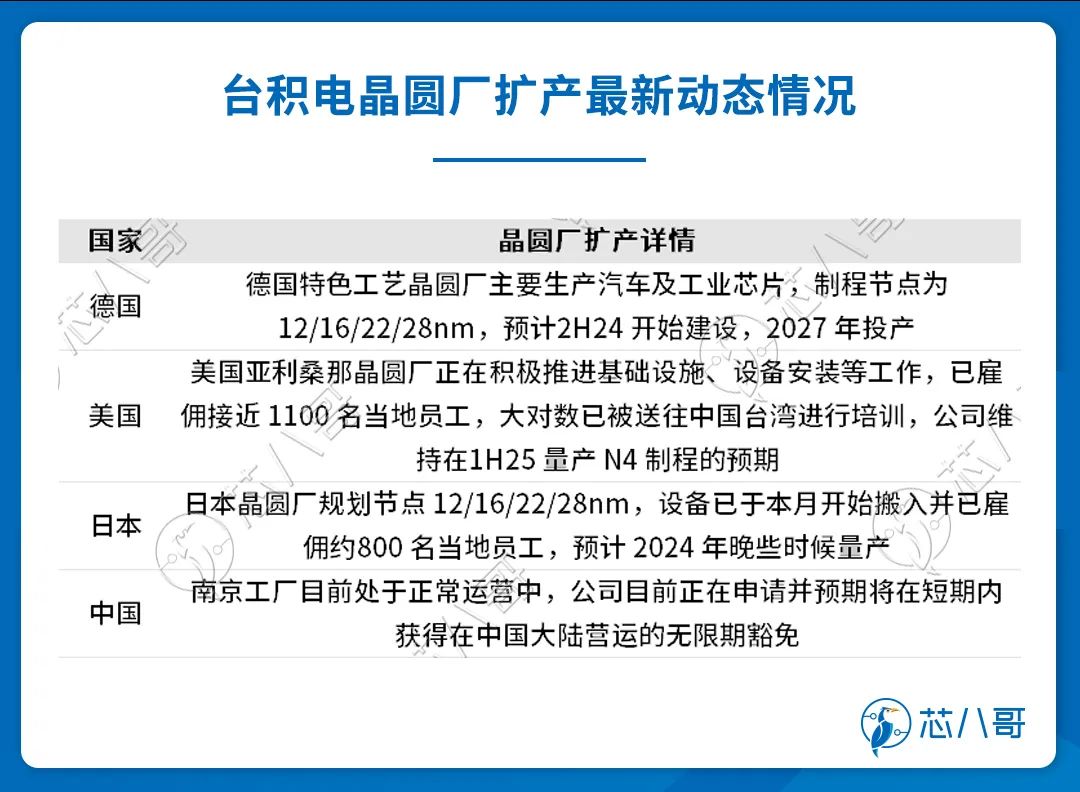

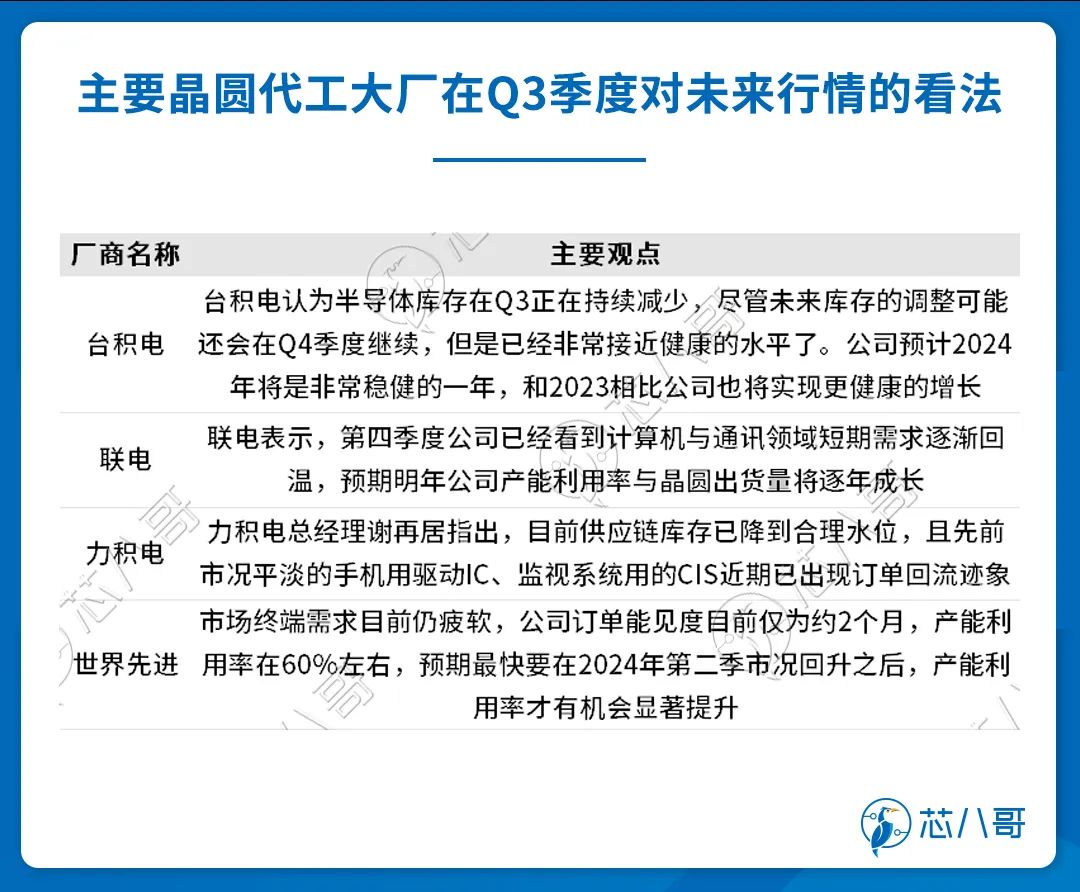

基于对公司3nm 产能持续爬坡且出货量在四季度持续增长的预期,台积电认为4Q23公司营收将实现11.1%的中位数环比,金额将达到188 亿元到196亿元之间,高于彭博一致预期(182 亿美元)。按照Q4指引中值计算,2023年全年台积电营收将为688.8亿美元,同比下降9.4%,也略超先前指引(前值:-10%)。 资本开支方面,台积电Q3的资本开支为71.0亿美元,较Q2季度减少了10.7亿美元。此外,公司维持全年 320 亿美元的资本开支计划(该指引较2022减少了11.8%),其中先进制程投入将占全部开支的 70%,成熟制程占比 20%,其余将投入先进封装、测试等领域。台积电表示,公司每年的资本支出都是为了应对未来几年的增长需求。鉴于当前的市场不确定性,公司仍然保持审慎的经营态度,预计资本支出的增长将在未来几年趋于平稳,但这并不意味着美元金额会减少,在必要时公司也会加强全年的资本支出计划。 产能扩充方面,台积电指出德国特色工艺晶圆厂主要生产汽车及工业芯片,制程节点为 12/16/22/28nm,预计2H24 开始建设,2027 年投产;美国亚利桑那晶圆厂正在积极推进基础设施、设备安装等工作,已雇佣接近 1100 名当地员工,大对数已被送往中国台湾进行培训,公司维持在1H25 量产 N4 制程的预期;日本晶圆厂规划节点 12/16/22/28nm,设备已于本月开始搬入并已雇佣约800 名当地员工,预计 2024 年晚些时候量产;南京工厂目前处于正常运营中,公司目前正在申请并预期将在短期内获得在中国大陆营运的无限期豁免。台积电指出,公司的资本支出和产能规划仍然基于长期结构性市场需求的前景。公司将持续与客户密切合作规划长期产能,投资于前沿特殊技术和先进封装技术以支持客户的增长,并为股东提供盈利增长。 资料来源:芯八哥整理 库存方面,台积电认为半导体库存在Q3正在持续减少,然而由于中国整体宏观经济状况持续疲软,且需求复苏缓慢,客户对库存控制仍持谨慎态度。因此,公司预计第四季度库存消化将持续。不过,台积电也观察到个人电脑和智能手机市场需求稳定的一些早期迹象,并且有客户下急单给公司以满足其近期需求,这让公司发现客户的库存水位已经变得更加健康。尽管未来库存的调整可能还会在Q4季度继续,但是已经非常接近健康的水平了。 值得重点注意的是,随着下游需求的逐渐回暖,晶圆代工行业的量价关系也在进一步在发生变化。以台积电为例,据台媒报道,受益于先进制程(7nm以下)的旺盛需求,台积电近期已向多家客户释出2024年代工报价策略,其中7纳米以下代工报价将再涨3-6%,16nm以上则大多维稳。尽管台积电上调代工报价,但有业内人士表示,英伟达、联发科、AMD等多家大厂已愿意接受涨幅。 除了台积电外,业内包括联电、力积电、世界先进也发表了对未来行情的看法。其中,联电在Q3实现营收为570.68亿元,环比增长1.37%。联电表示,第四季度公司已经看到计算机与通讯领域短期需求逐渐回温,预期明年公司产能利用率与晶圆出货量将逐年成长;力积电Q3实现营收为104.02亿元,环比略有下滑。力积电总经理谢再居指出,目前供应链库存已降到合理水位,且先前市况平淡的手机用驱动IC、监视系统用的CIS近期已出现订单回流迹象;世界先进Q3营收为105.57亿元,环比增长7.13%。公司表示虽然在Q3公司出货量实现季增4%~6%,但市场终端需求目前仍疲软,公司订单能见度目前仅为约2个月,产能利用率在60%左右,预期最快要在2024年第二季市况回升之后,产能利用率才有机会显著提升。 资料来源:芯八哥整理 而从整个半导体行业来看,自2021年12月半导体销售额达到峰值以来,此轮下行周期已持续较长时间。在经过这段时间的充分调整后,在2023年Q2季度,全球半导体销售额及大厂财务指标均已出现一定程度的回暖。截至2023年8月,全球半导体销售额已连续六个月实现环比增长,说明半导体景气回升或已接近破晓时分。 对此,台积电表示,随着个人电脑和智能手机这两个占比最大份额市场的逐步稳定,说明半导体市场目前已经非常接近底部,2024年将是非常稳健的一年,公司也将在该年度实现更健康的增长。从中长期来看,随着高性能计算(HPC)应用芯片需求强劲以及5G、电动车等芯片用量提升,公司维持在2021-2026营收CAGR保持在15%-20%之间的增长预期。而随着晶圆代工龙头业务的增长,根据IC Insight的数据,全球晶圆代工行业市场规模到2025年有望达到1512 亿美元,2021-2025 CAGR将达到11%,中长期晶圆代工业营收依然成长可期。

*原创声明:本文为芯八哥原创文章,以上授权仅针对公众号,转载请保持内容的完整性,并注明来源出处,所有内容不得删减、修改,不得做商业用途,不允许网站及第三方平台直接二次转载,如需转载请通过公众号后台私信开通白名单。

社群二维码

关注“华强商城“微信公众号

Copyright 2010-2023 hqbuy.com,Inc.All right reserved. 服务热线:400-830-6691 粤ICP备05106676号 经营许可证:粤B2-20210308