摘要: 步入2023年第四季度,近几年缺芯“主角”MCU结束价格战,但需求仍未见好转,未来将如何走?

当前,MCU芯片行情正由去库存周期转向需求周期。

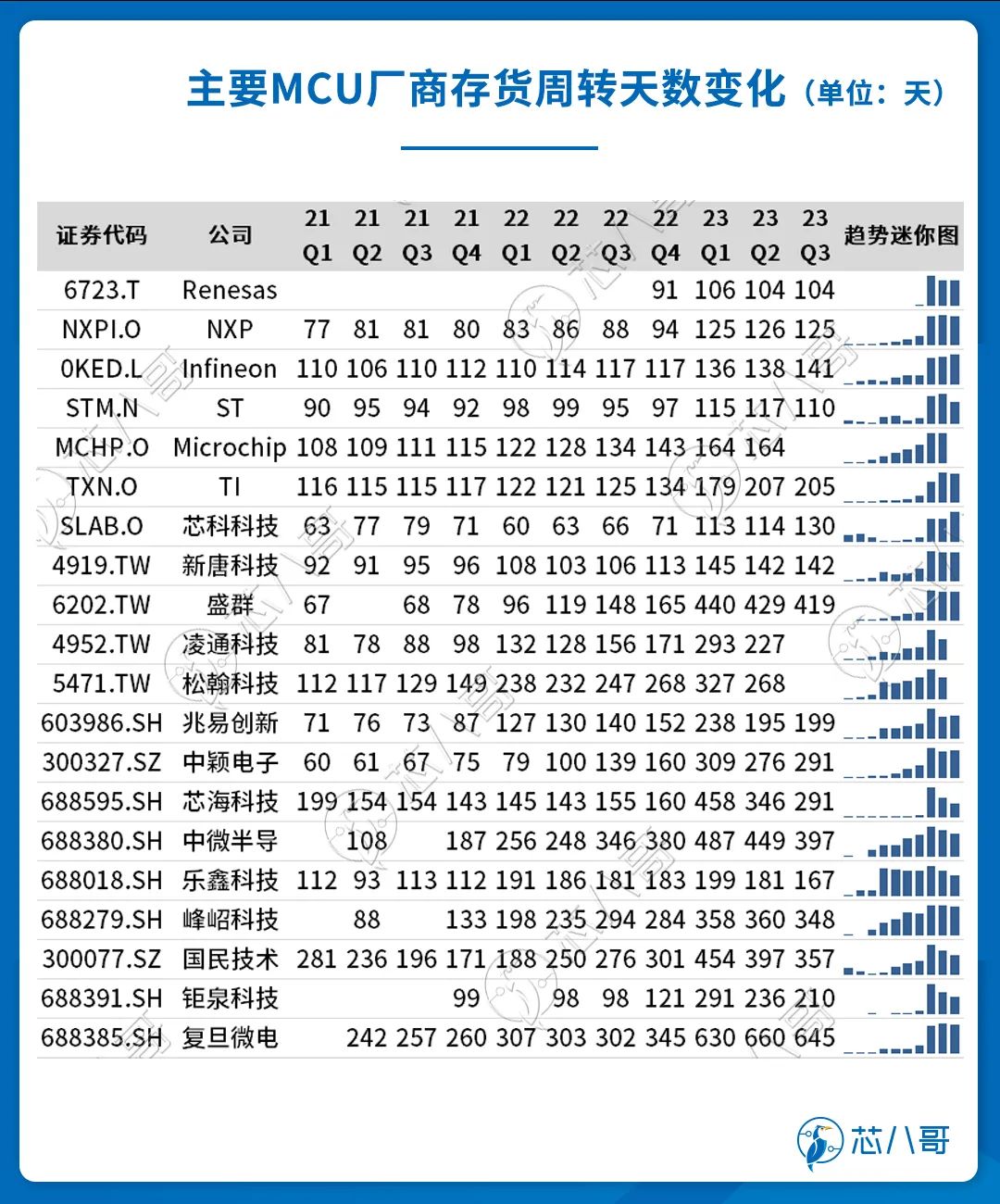

库存持续改善,但整体仍偏高

根据全球主要的MCU原厂最新财报梳理,从今年以来行业库存走势来看,基本可以确定2023Q1达到行业库存的峰值,Q2缓慢回调,Q3下降相对明显,但整体库存仍相对较高。以消费类为主的国内厂商(包括台系厂商)等基本停止价格战,显示行业降价去库存周期得到改善,对应了当下智能手机、PC等需求回升行情。

资料来源:Wind、各公司年报、芯八哥整理

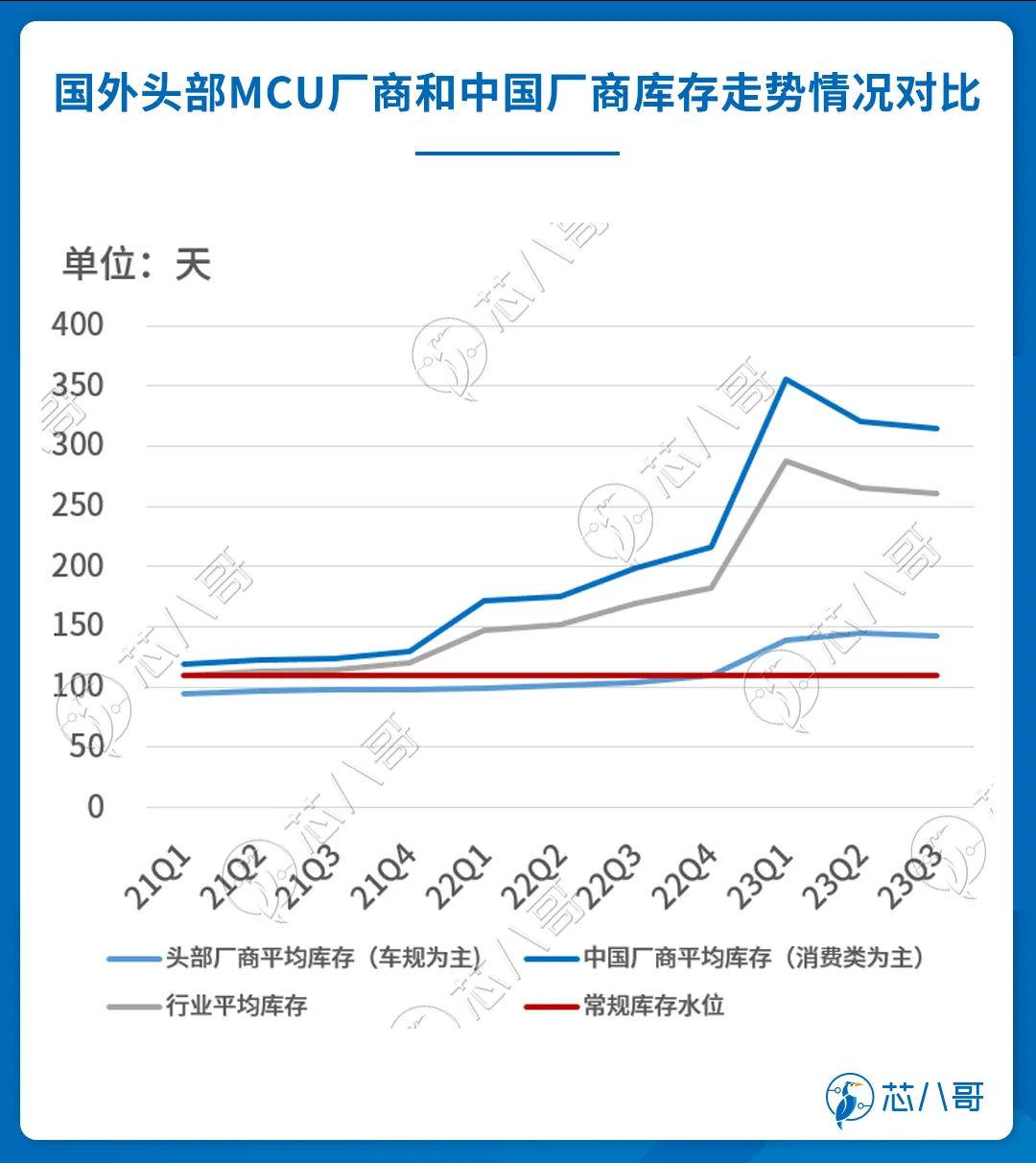

为了更直观,我们将上述厂商平均库存天数和行业的常规库存水位线做个对比。可以看到,2023Q2以来行业库存下行走势的相对明显的,已经陆续两个季度下调。当然,相较于行业100-120天左右的常规库存水平,当前库存水位仍然是比较严峻的,尤其是消费/工控/家电类积压相对严重,存在一定库存过高风险。

资料来源:Wind、各公司年报、芯八哥整理

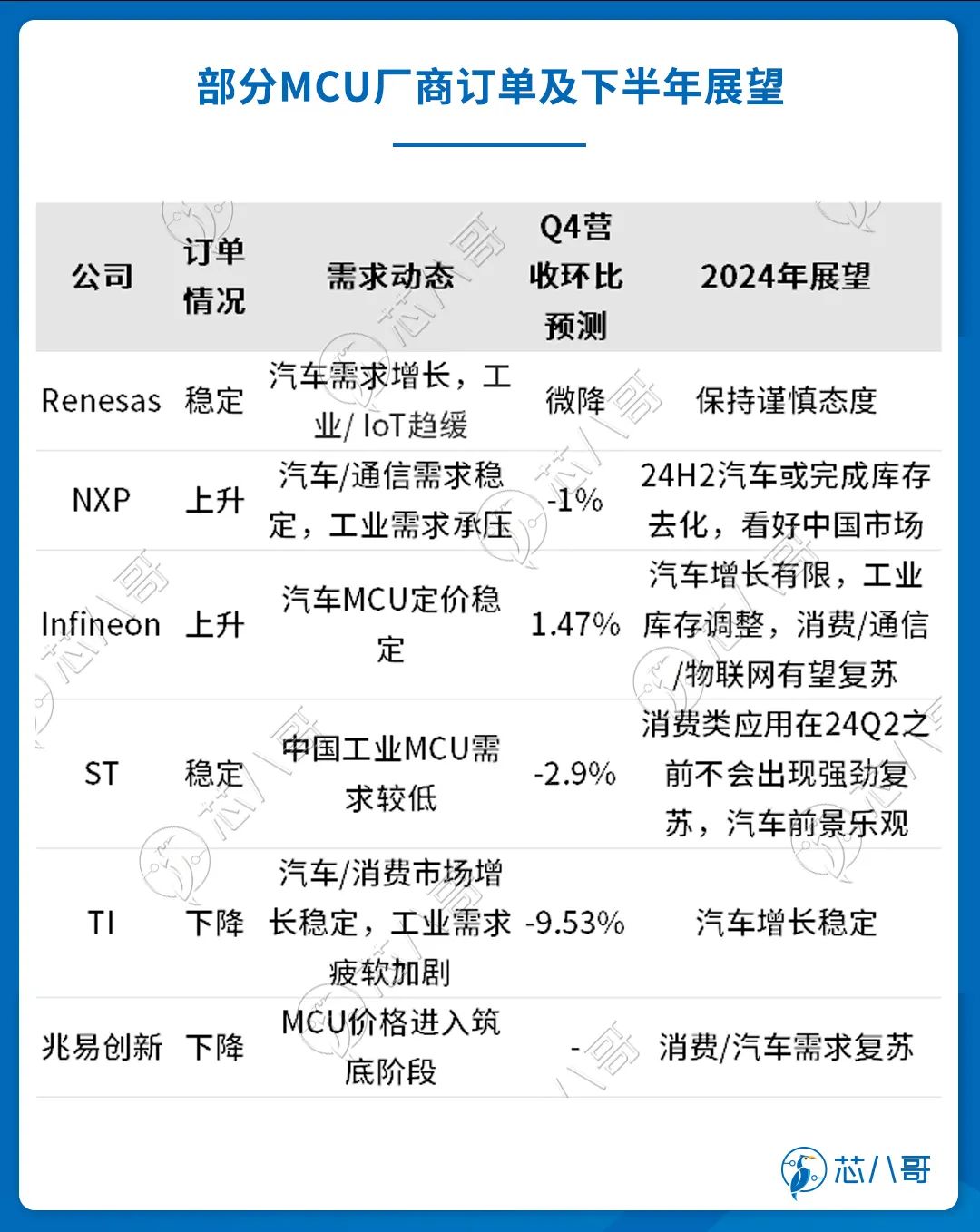

我们都知道,以Infineon、NXP及ST等为代表的MCU头部厂商主要需求集中在汽车/工业领域,中国台湾盛群(合泰)、兆易创新及中颖科技等中国厂商主要以消费类为主,结合头部厂商和中国厂商的平均库存对比,可以清晰看到,消费类MCU库存基本在常规料的两倍以上,行业目前虽然价格战停止了,但是库存去化远未结束,未来行情波动仍将持续。从头部MCU厂商库存走势看,能够看到汽车/工业类MCU库存有上升趋向,结合TI最新财报信息,工业类MCU存在过剩风险,汽车类需求相对稳定,但有库存上升波动。

资料来源:Wind、各公司年报、芯八哥整理

综上,Q3 MCU行业景气度逐步回升,消费类改善明显,但整体库存仍维持较高水平,行业未来波动或持续一段时间。

交期持续缩短,整体供应趋稳

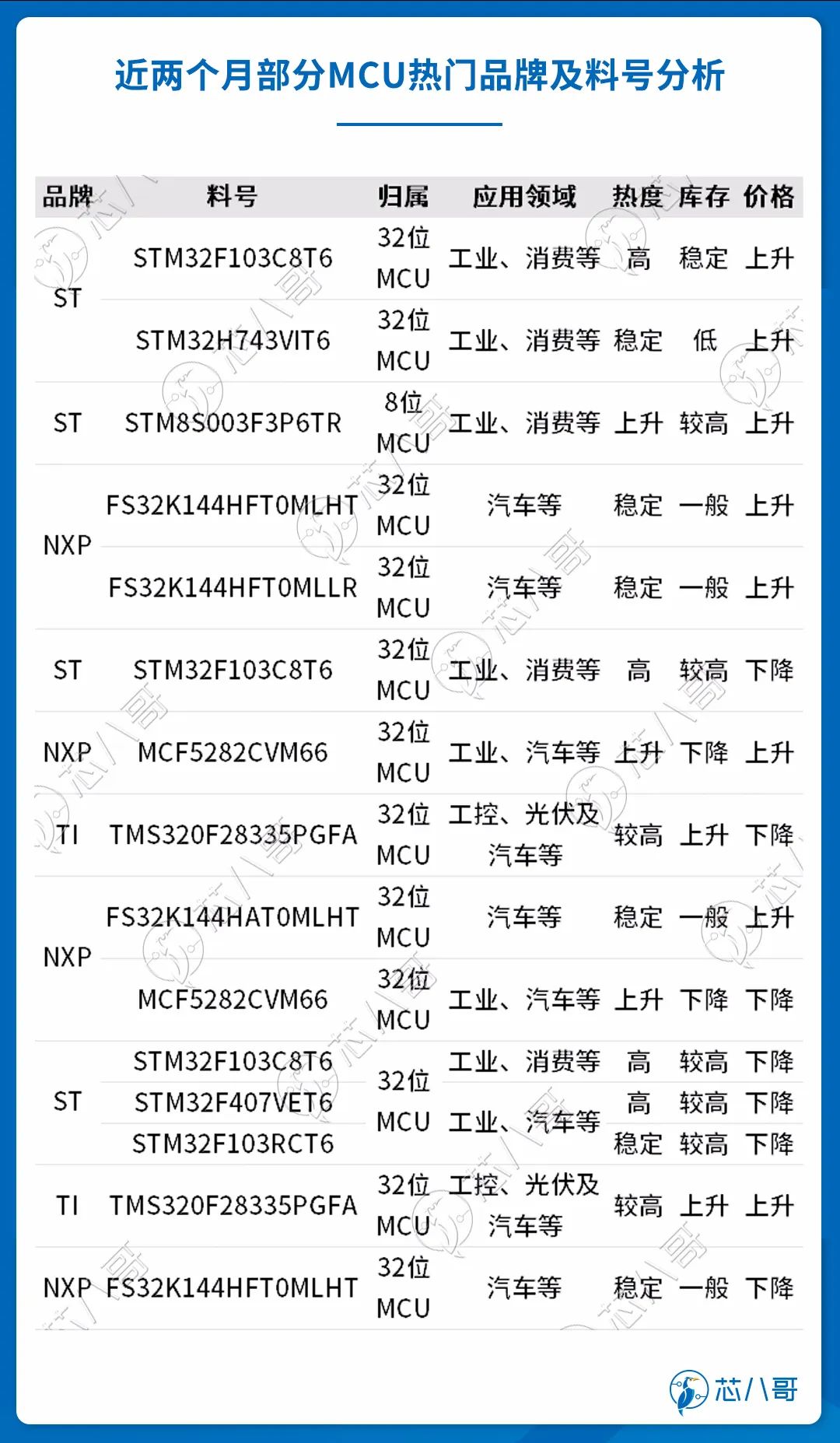

从MCU常规的交货周期看,相较于正常年份(14-20周左右),以Renesas、ST为代表的中低端产品已实现正常供应。32位MCU方面,交期持续缩短,现货市场价格趋稳。汽车MCU方面,市场需求维持较高热度,交期有一定波动,现货市场价格逐渐稳定,部分产品价格较高。

资料来源:各公司财报、富昌电子、艾睿、芯八哥整理

根据芯八哥最近两个月对MCU产品监测,主要以ST、NXP及TI等在内车规品类价格均有一定降幅,部分产品出现价格倒挂,整体虽有波动但下降趋势明显。

资料来源:芯八哥整理

总的来看, MCU供应及价格逐步向好,汽车料改善明显。

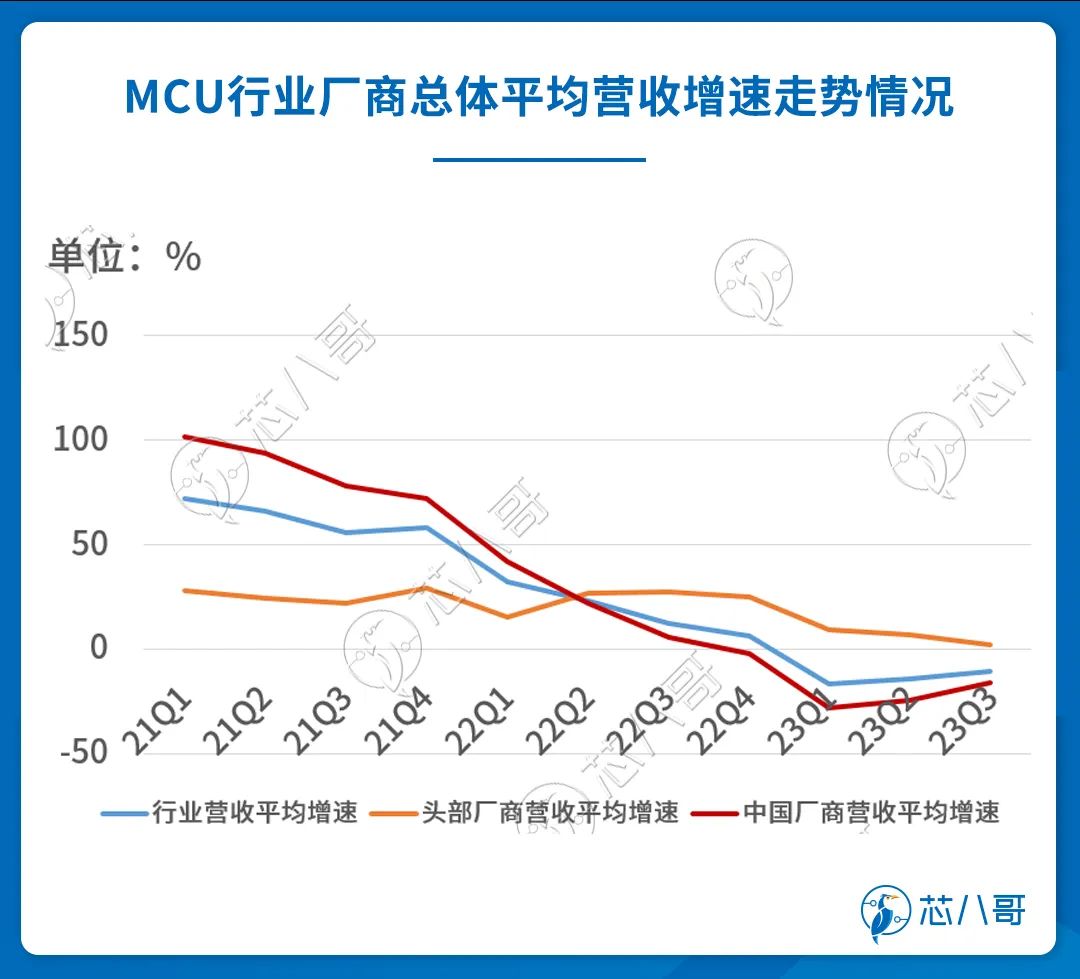

头部厂商承压,消费复苏显现

从厂商最新平均营收增速看,行业降幅收窄,有一定回升势头。具体到头部MCU厂商方面,平均营收增速有下降趋势,主要受工业需求疲软影响较大,同时汽车也为也存在一定波动影响。中国厂商方面,营收降幅大幅收窄,但仍存在较大调整空间,未来复苏预期有待持续观察。

资料来源:Wind、各公司年报、芯八哥整理

资料来源:各公司财报、芯八哥整理

综上,MCU整体供需已逐渐回归常态,价格趋稳,需求回升或有待观察。看好汽车需求,关注消费电子/IoT市场复苏走势,警惕工业/通信需求疲软风险。

*原创声明:本文为芯八哥原创文章,以上授权仅针对公众号,转载请保持内容的完整性,并注明来源出处,所有内容不得删减、修改,不得做商业用途,不允许网站及第三方平台直接二次转载,如需转载请通过公众号后台私信开通白名单。

上一篇:突发!大众汽车大裁员

社群二维码

关注“华强商城“微信公众号

Copyright 2010-2023 hqbuy.com,Inc.All right reserved. 服务热线:400-830-6691 粤ICP备05106676号 经营许可证:粤B2-20210308